STORES のサービス導入をご検討中のオーナー様にとって、ご自身のビジネス開業準備と並行して進めるべき行政手続きは、事業を始める上で避けて通れないテーマでしょう。特に「開業届」は、個人でビジネスを行う上で最も基本となる書類です。

本記事では、STORES での開業をスムーズに進めるために、開業届の基本知識から、提出のメリット・デメリット、正確な書き方や提出方法に至るまでを、信頼できる情報に基づき詳しく解説します。

開業届とは何か

開業届とは、個人が新たに事業を開始したことを税務署に申告するための書類です。正式名称は「個人事業の開業・廃業等届出書」といい、所得税法第229条に基づき提出が義務付けられています。具体的には、所得税を納める必要がある個人が、新しく事業を始めたとき、事業の内容を変更したとき、または事業を廃止したときに、その旨を税務署に届け出るために使用されます。

この届出書は、事業を始めた日から1ヶ月以内に、事業所の所在地を管轄する税務署長宛に提出することが必要書類として法律で定められています。しかし、この1ヶ月という期間が土日祝日にあたる場合は、その翌日が期限となります。もし提出が遅れたとしても、罰則が適用されるケースはまれですが、後述する青色申告による節税メリットを享受するためには、期限内の提出が不可欠です。

開業届の提出の対象者となるのは、「事業所得」「不動産所得」「山林所得」が発生する事業を始める個人です。ネットショップ運営の場合、一般的に「事業所得」に該当し、継続して安定した収益を得ることを目的としているのであれば、原則として開業届の提出が必要です。

開業届は国税庁サイトからダウンロードするか、税務署窓口で入手できます。提出先は住所地を管轄する税務署です。節税効果を最大化するため、青色申告承認申請とセットで提出することが賢明で、最大65万円の特別控除など優遇措置が受けられます。

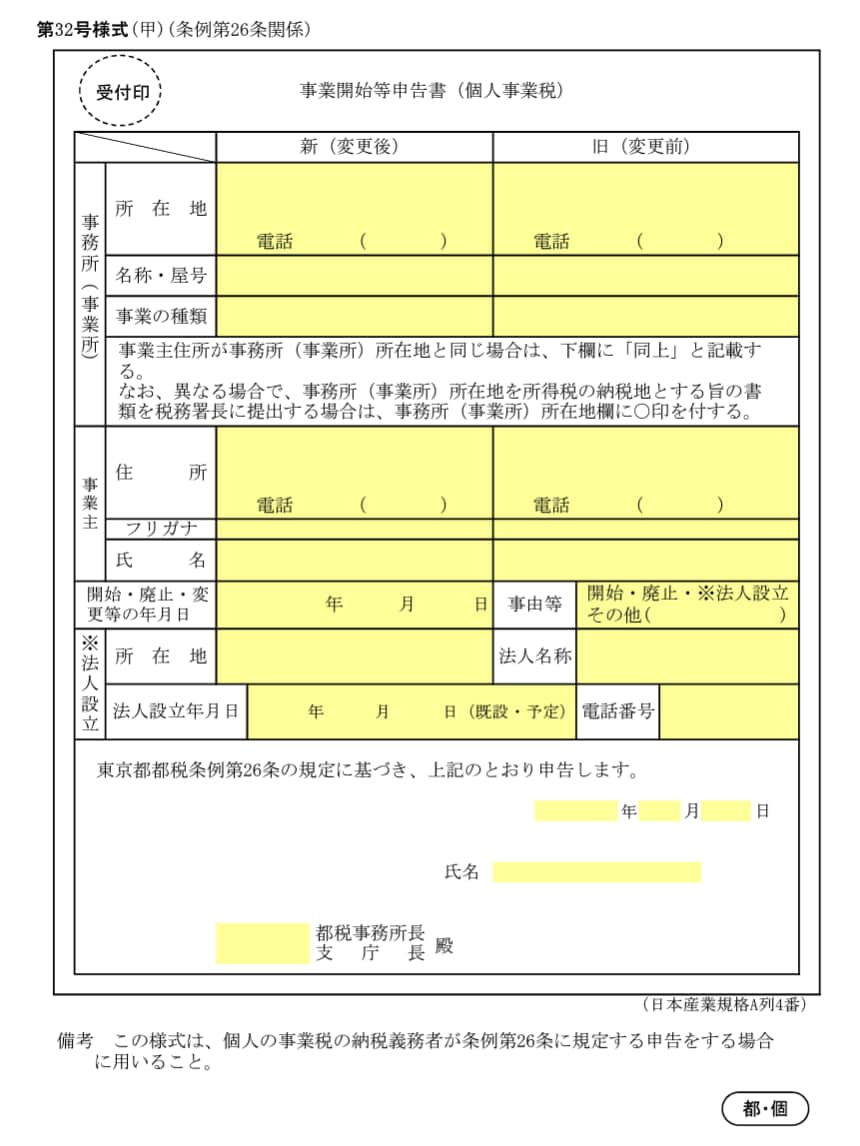

個人事業税の事業開始等申告書とは何か

開業届(国に提出)とは別に、個人事業主が都道府県に提出する書類が「個人事業税の事業開始等申告書」です。これは、事業主が地方税である個人事業税の課税対象となる事業を開始したことを自治体に知らせるための届出です。

個人事業税は、地方税法で定められた約70種類の法定業種に該当する事業を営む個人に課税されます。

提出先は事業所の所在地を管轄する都道府県税事務所です。提出期限は、原則として事業開始日から15日以内(自治体により異なる場合あり)と義務付けられています。

この申告書は、個人事業税の課税情報を把握するための「都道府県」への届け出であり、所得税に関する「国」への開業届とは提出先と目的が異なります。提出を怠ると納付漏れにつながる可能性があるため、開業届とセットで提出手続きを進めることがおすすめされます。提出期限や添付書類は自治体ごとに異なるため、事前に確認が必要です。

個人事業主が開業届を提出する4つのメリット

開業届を提出することで、個人事業を始める方は主に税制面以外でも4つの大きなメリットを享受できるようになります。事業を円滑に進め、将来の安心を確保するためにも、これらのメリットを最大限活用することが重要です。

事業開始の手続き全般については、こちらの記事もあわせてご参照ください。

屋号名義の銀行口座を持てる

開業届を提出し、事業を開始したことが公的に認められると、屋号を名義に加えた事業用銀行口座を開設できるようになります。

これは、個人名義の口座と事業の資金を明確に分離できるため、日々の経理処理が格段に楽になり、正確な収支把握に役立ちます。例えば、「STORES ネットショップ 山田商店」といった口座名義が可能です。

個人用と事業用の入出金が混ざる煩雑さを解消し、確定申告時の集計作業を効率化できるのが最大のメリットです。さらに、屋号入りの口座は取引先やお客様からの信頼獲得にもつながります。

職業を証明できる

開業届の控えは、個人事業主である公的な証明書です。賃貸契約や事業用クレカ、ローン申請などで身分証明書代わりとなり、社会的な信用を得て事業拡大の土台となります。

紛失しないよう大切に保管することがおすすめです。

補助金・助成金等の申請ができる

開業届を提出することで、国や地方自治体が提供する補助金・助成金の申請資格が得られます。これらの返済不要の資金は、設備投資や販路拡大などの事業成長に不可欠です。

多くの支援制度では、事業証明として開業届の控えの提出が求められるため、公的な支援を受けるための大きなメリットとなります。

小規模企業共済へ加入が可能

開業届の提出により、個人事業主の退職金制度に相当する小規模企業共済への加入資格が得られます。この共済の掛金は全額所得控除の対象となり、高い節税効果があります。

将来の生活資金を準備しつつ、税負担を軽減できるため、老後の安心を確保する上で極めて重要なメリットです。

個人事業主が開業届を提出する3つのデメリット

開業届の提出はメリットが多い一方で、特に会社員から独立して間もない方にとっては、税制や社会保障制度に関わる3つの注意すべきデメリットも存在します。これらを事前に理解し、適切な対策を講じることが重要です。

失業手当が受給できない

開業届提出で事業開始と見なされ、失業手当(基本手当)の受給資格を原則失います。生活資金を頼る予定だった方には、計画変更というデメリットとなります。

扶養から外れるケースがある

開業届提出後の所得が一定基準を超えると、配偶者や親族の税法上・社会保険上の扶養から外れる可能性があります。その場合、ご自身で保険料を支払う必要が生じたり、扶養者の税負担が増加したりします。

所得の基準(年収の壁など)は複雑なため、事業開始直後の所得見込みを慎重に確認すべきデメリットです。

所得が一定額を超えたら確定申告が必要

個人事業主が開業届を提出し事業を開始すると、会社員とは異なり、ご自身の所得が一定額を超えた場合に、年に一度、ご自身で確定申告を行う義務が生じます。これは、開業届提出のデメリットの一つとして挙げられますが、正確な税金を納めるために必要な手続きです。

確定申告が必要となる主な基準を、事業形態と所得の種類に応じて以下の表にまとめました。

青色申告を希望する場合は開業届が必要?

結論として、青色申告による税制優遇を受けるには開業届の提出が不可欠です。

正式には「所得税の青色申告承認申請書」を開業届とセットで期限内(事業開始から2ヶ月以内など)に提出することで、以下の大きな節税メリットを享受できます。

- 最大65万円の青色申告特別控除

- 青色事業専従者給与(家族への給与を経費化)

- 純損失の繰り越し控除(赤字を翌年以降の黒字と相殺)

これらのメリットは、個人事業主の節税対策としておすすめです。節税対策については、こちらの記事も参考にしてください。

フリーランスや副業で稼いでいる場合も開業届を出すべき?

フリーランスや副業で活動する方も、継続的な収益を目指す場合は、原則として開業届を提出すべきです。所得税法では、「継続して営利を目的としている場合」は事業所得として提出を求めているためです。

提出の最大のメリットは、副業であっても青色申告による最大65万円控除などの大きな節税メリットを受ける資格が得られる点です。

ただし、「趣味の延長で一時的に利益が出た」など、営利性・継続性が低い極小規模な場合は、雑所得として扱われ提出不要なケースもあります。副業所得が20万円以下で所得税の確定申告が不要な場合でも、開業届の提出要否とは別問題です。

将来的な事業拡大や節税メリットを重視するなら、事業開始から1ヶ月以内を目安に提出することがおすすめのやり方です。

開業届の入手方法と記載が必要な項目

開業届は最寄りの税務署で取得するか、国税庁のウェブサイトから 「ダウンロード」 して入手できます。事業を開始したという事実を税務署に報告するための「必要書類」であり、提出することによって青色申告の承認申請など、税制上のメリットを享受するための手続きへ進むことができます。

[開業届の入手方法]

開業届を入手する方法は、主に以下の3通りです。

- 税務署の窓口で受け取る: 最寄りの税務署で直接書類を受け取ります。

- 国税庁のウェブサイトからダウンロードする: 国税庁のサイトからPDFファイルを**「ダウンロード」**し、印刷します。これが最も手軽な方法の一つです。

- オンラインで作成し印刷する: クラウド会計ソフトなどの**「開業届作成サービス」を利用し、画面の質問に答えるだけで提出可能な書類を作成します。「オンライン」**での手続きを好む方におすすめです。

[開業届に記載が必要な主な項目]

開業届の「書き方」は比較的シンプルですが、正確な情報記載が求められます。特に青色申告を希望する場合は、別途青色申告承認申請書の提出が必要となるため、両方を同時に準備しましょう。

記載が必要な主な項目を3つのカテゴリーに分けて整理しました。

これらの項目を正確に記載し、管轄の税務署へ提出することで、法的な手続きが完了します。

項目①提出する税務署・提出日

開業届を提出する際には、書類の冒頭に以下のポイントを記載します。

この2つの項目は、提出先を特定し、税務署が書類を受理する日付を記録するために不可欠な部分です。

項目②納税地・住所地

納税地は確定申告を行う拠点であり、通常は住所地を選択します。その他に居所地や事業所等も選べます。

選択した納税地の住所、氏名、生年月日、そして個人番号(マイナンバー)を正確に記載します。マイナンバーは提出時に厳重に管理されるため、記入ミスがないか確認が必須です。

項目③氏名・生年月日・個人番号

この項目では、事業主ご本人の基本的な情報を正確に記載します。

これらの情報は、税務署が個人を特定し、税務上の手続きを行うために非常に重要です。

項目④職業・屋号

事業の内容を具体的に示し、屋号を希望するかを記載する項目です。

「職業」の記入は、事業の区分を明確にし、税務上の業種を特定するために必要です。

項目⑤届出の区分・所得の種類

この項目は、今回提出する届出がどのような目的であるかを示し、事業から生じる所得の種類を明らかにする重要な部分です。

ネットショップオーナーさまのほとんどは、この項目で「開業」と「事業所得」を選択することになります。この区分によって、税務署が適切な手続きを行うための基礎情報となります。

項目⑥開業・廃業等日

この項目は、個人事業主としての活動を正式にスタートさせた日付を記載します。

この「開業日」は、青色申告承認申請書の提出期限を計算する際の起算日ともなるため、正確に設定することが重要です。

項目⑦開業・廃業に伴う届出書の提出の有無

この項目は、開業届と同時に、または以前に、税制優遇を受けるための重要な必要書類を提出しているかどうかを確認するものです。

項目⑧事業の概要

事業の概要は、ビジネス内容を税務署に具体的に伝える重要な項目です。

「アパレル製品の企画・製造・通信販売」のように、正確な記載が求められます。

項目⑨給与等の支払の状況

この項目は、事業主以外に従業員や親族を雇用し、給与を支払う予定がある場合に記載します。

- 専従者・使用人:雇用する親族(青色事業専従者)や一般従業員の人数を記載します。

- 給与の定め方:月給・日給などを選択します。

- 税額の有無:源泉所得税を徴収するかどうかを確認し記載します(通常は「有」)。

この項目に記載がある場合、源泉徴収義務者として扱われ、開業届と同時に「給与支払事務所等の開設届出書」も提出が必要です。

開業届を提出する際に準備が必要なもの

開業届(個人事業の開業・廃業等届出書)を税務署に提出する際は、スムーズな手続きのために以下のものを事前に準備し、確認しておきましょう。

- 開業届の用紙:国税庁のウェブサイトからダウンロード・印刷するか、税務署の窓口で入手し、正確に記入します。

- 本人確認書類:マイナンバーカード(これ一つで番号確認と本人確認を兼ねます)、または運転免許証などの顔写真付き身分証明書とマイナンバーがわかるもの(通知カードなど)のセット。

- 印鑑(任意):訂正時に備え、認印(朱肉を使うもの)を持参するとおすすめです。シャチハタは不可とされる場合があるため注意してください。

- 控え(コピー):開業届は必ず2部作成し、提出用とご自身で保管する控えを用意します。この控えに税務署の収受日付印を押してもらうことで、事業証明の公的な書類となります。

これらは基本的な必要書類ですが、青色申告による大きな節税メリットを受けるために、「所得税の青色申告承認申請書」も開業届とセットで同時に提出することが強くおすすめされます。

開業届を税務署に提出する3つの方法

開業届の書き方が完了したら、次は税務署への提出手続きです。提出方法は、ご自身の都合に合わせて、主に「窓口持参」「郵送」「e-Tax(電子申告)」の3つの方法から選ぶことができます。

税務署窓口に持参する

最も確実な提出方法の一つが、納税地を管轄する税務署の窓口に直接持参することです。

窓口に持参する際は、以下の必要書類を忘れずに持参しましょう。

- 開業届(提出用と控えの計2部)

- 本人確認書類(マイナンバーカードや運転免許証など)

- 個人番号(マイナンバー)がわかるもの

提出時には、窓口の職員に開業届の控え(コピー)を提示し、収受日付印を押してもらうよう依頼してください。この控えは、後に事業を証明する重要書類となるため、必ず受け取り、大切に保管しましょう。

郵送する

税務署に直接出向く時間がない場合や、遠方に住んでいる場合は、郵送による提出が便利です。郵送で提出する場合も、窓口提出と同様に、控えに収受日付印を押印してもらうための準備が必須となります。

開業届を郵送で提出する際に同封すべき必要書類と注意点は以下の通りです。

- 開業届(提出用と控えの計2部):必ず2部作成し、両方に氏名や個人番号(マイナンバー)などの必要事項を記入します。

- 本人確認書類のコピー:マイナンバーカードの控え(両面)または、通知カードの控えと運転免許証などの身元確認書類の控えを同封します。

- 返信用封筒:受付印が押された控えを返送してもらうために必須です。ご自身の住所・氏名を明記し、切手を貼付したものを必ず同封してください。切手不足がないか確認が必要です。

提出先は、納税地を管轄する税務署の総務課または業務センター宛となります。郵送する際は、万が一に備え、「特定記録」や「簡易書留」など、追跡可能なやり方を利用することがおすすめです。税務署から返送される収受日付印が押された控えこそが、事業を公的に証明する最も重要な書類となります。

e-Taxを利用する

最も効率的かつ迅速な提出方法が、国税電子申告・納税システムであるe-Tax(イータックス)を利用した電子申告です。

e-Taxで提出する場合、開業届の控えは電子データ(PDFなど)として保存できます。この電子データに付与される受付日時や受付番号が、窓口提出の際の収受日付印と同様に、公的な証明となります。本人確認書類やマイナンバーのコピーを添付する必要がないため、郵送の手間や個人情報漏洩のリスクを軽減できる点も大きなメリットです。パソコンやスマートフォンから手続きが可能ですが、事前に利用環境の整備が必要となるため、余裕をもって準備に取り掛かりましょう。

まとめ

本記事では、事業の基本となる開業届について解説しました。

開業届の提出は、青色申告による最大65万円の特別控除や屋号名義口座開設といった、長期的な事業成長に不可欠な節税メリットと社会的信用獲得に繋がる重要なステップです。手続きに手間はかかりますが、ご自身のビジネスを公的に確立する上で必須と言えます。

STORES では、ビジネス開業を検討されている皆様を応援しています。サービス詳細は、こちらのページでご確認ください。

キーワード

この記事を共有する

.jpg)

.jpg)

.jpg)